5月9日行政院通過《詐欺犯罪危害防制條例》等新四法,俗稱打詐專法,將金融機構、虛擬資產業、電信業及第三方支付納入管理,並且加重刑責,若業者不遵守相關規定,最重處一千萬元以下罰緩。

但僅靠重罰能嚇阻犯罪嗎?金融評議中心前董事長、現為陽明交大法律系特聘教授林志潔存疑,她指出打詐最重要的是控管前端的金流,若只是加重刑責,犯罪並沒有減少,案件只能全積壓在地檢署,耗損司法資源。

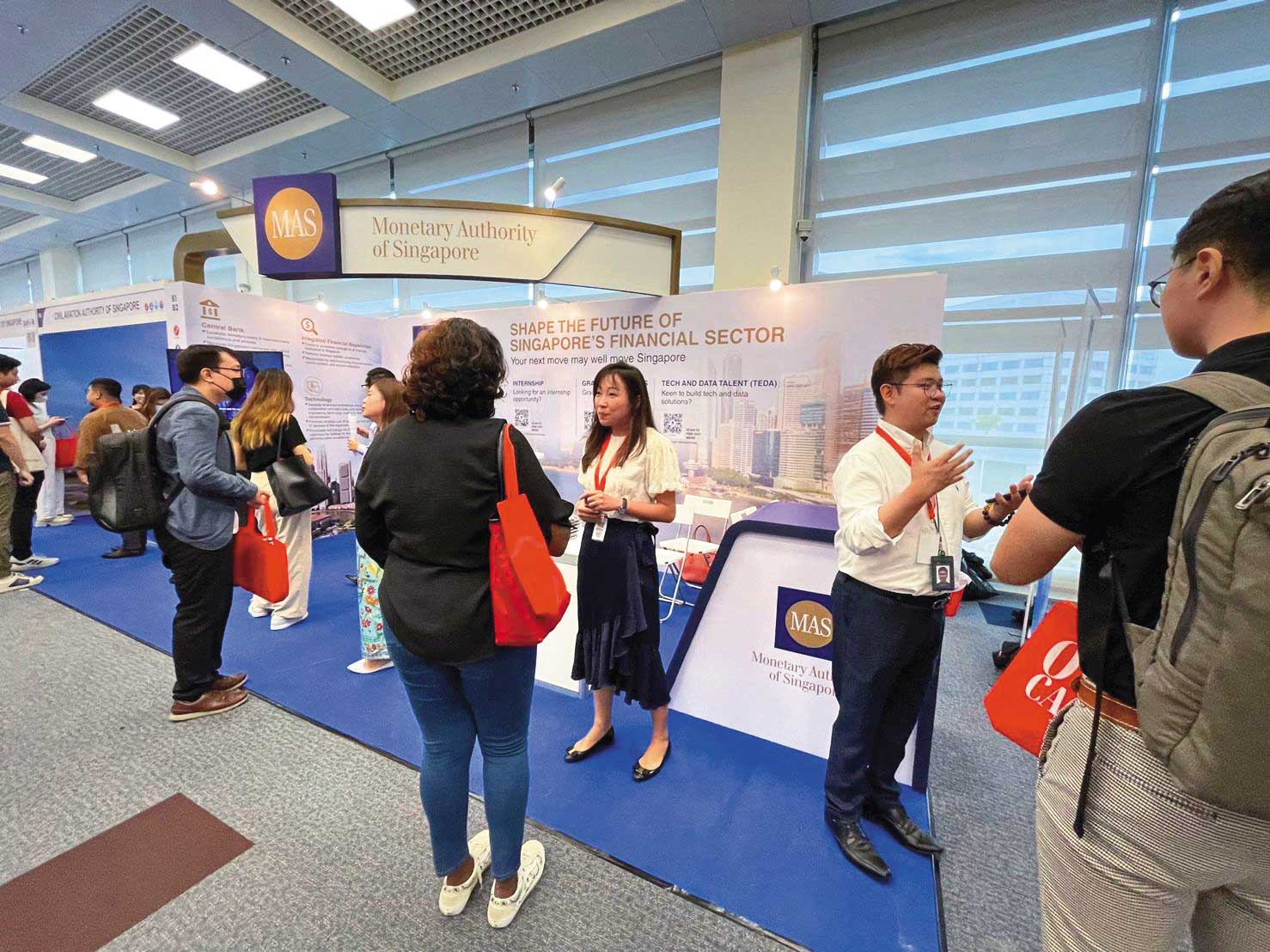

林志潔以新加坡為例,2020年通過《支付服務法》,全面提升新加坡支付系統監管框架,將支付業者、貨幣兌換、商家收單、跨境轉帳等業務納入管理,且因背後涉及金流,皆由新加坡金融管理局(簡稱金管局,相當於台灣金管會)監理,以「指定制」和「許可制」並行。

指定制是由金管局指定重要支付系統業者加入市場,以穩定與維持市場秩序;許可制則是支付業者依照支付服務類型與交易金額總值,向金管局提出申請,又分為貨幣兌換許可證、標準支付機構許可證、大型支付機構許可證等三類,後二者均是針對支付業者進行明確規範。

在資本額規定上,標準支付機構進入門檻是10萬元新幣(約新台幣240萬元);大型支付機構的門檻則是25萬元新幣(約新台幣600萬元),反觀台灣目前仍未對第三方支付業者資本額設有任何規定。

該注意的是,依據台灣電子支付條例規定,日均代理收付營業額要達到20億元才歸金管會管理,門檻是否過高,值得各界討論。