日圓從「好便宜」變成「震好大」,對我們來說是一堂極為寶貴、教科書不會教我們的投資課。美國華爾街引領的金融市場,每年都會找幾個投資主旋律來聚焦,道理很簡單:金融市場需要跟著吹笛人走的羊群,吹笛人必須一邊找豐沛的草地、一邊猛力吹笛,才能誘使羊群跟著他走,羊群數量越大,吹笛人最後宰殺的獲利越豐。

2024年已經過了四分之三,我們很清楚看到今年華爾街吹笛人的三支主旋律,一是黃仁勳的AI人工智慧、二是聯準會降息、三是日圓匯率。

這3支華爾街主旋律,AI是拿著衝鋒號角猛吹,但是族群很集中,只有輝達、台積電、以及周邊的供應鏈受益,加起來不到100家,外溢效果有限;第二,聯準會降息與所有企業與投資都有關,影響層面最廣,不過美國聯準會主席鮑威爾很謹慎、很透明,投機者不容易炒作。

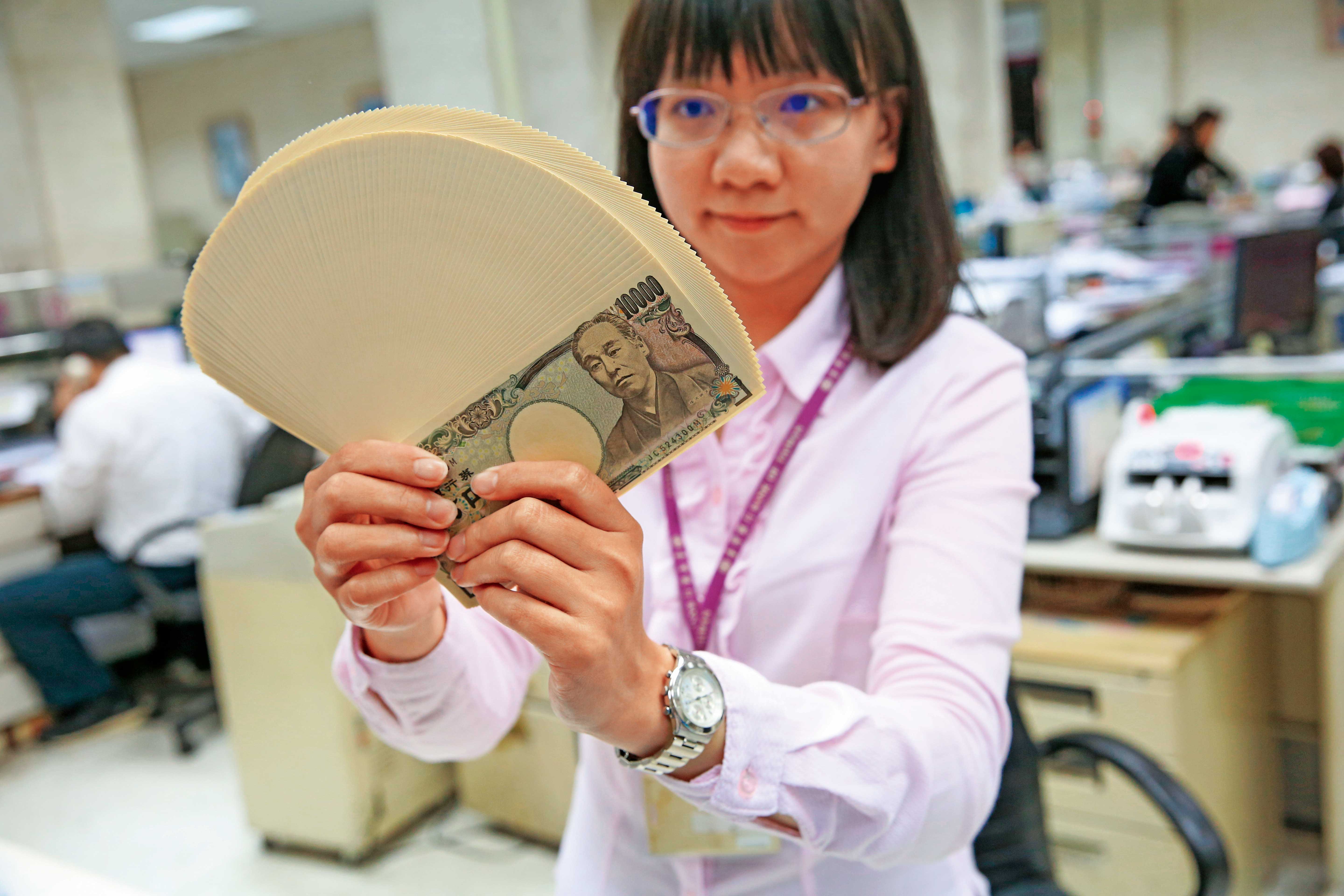

因此,日圓與美元的利差套利就吸引了所有的投資機構、對沖基金、短線投機熱錢,猶如虎頭蜂群、或是把日月潭染成紅色圈圈的虎魚魚球,蜂擁成群,加碼炒作日圓匯率,創造了今年日圓大幅貶值到160,然後瞬間又升回140的「富士山走勢」。

只是匯率畢竟是一個國家國力、經濟力的總結,日本做為全球第3、第4大經濟體,短短幾個月匯率貶值2、3成,就是被投機熱錢過度炒作的超貶行情,像是投資大師托斯卡蘭尼的遛狗理論,主人(基本面)牽著狗(投機炒作)去公園散步,小狗胡衝亂跑,最後還是回到主人身邊。日圓兌美元匯率在9月回到145日圓兌換1美元,或是回到0.22元新台幣兌換1日圓的區間,不能稱為升值,只是清理一下投機炒作,回到主人身邊的正常表現。

我們每天被巨量的新聞以及市場波動轟炸,難免被日圓匯率投機炒作干擾,但是「主人」的路徑很穩定,日本銀行行長植田和男政策任務是終結日圓零利率,美國聯準會也會持續降息,美日利差逐漸縮減是必然的趨勢,除非有重大意外,日圓兌美元匯率大概率會在130與145之間波動,日本的大型企業編制預算,24年大多用145日圓做預估、明年137日圓,抓住這個大原則,震好大的日圓,也就沒啥好擔心了。